- Автор Henry Conors [email protected].

- Public 2024-02-12 10:14.

- Акыркы өзгөртүү 2025-01-23 09:18.

Аманатыңызды көбөйтүү үчүн көптөгөн ар кандай финансылык инструменттер бар. Эң популярдуу жана талап кылынгандардын бири - облигациялар. Бул ушунчалык кеңири түшүнүк болгондуктан, ага так аныктама берүү көпчүлүк үчүн кыйын. Ал эми облигациялардын түрлөрү жөнүндө айта турган болсок, анда жалпысынан иш боюнча бир нече адам бир нерсе айта алат. Жана аны оңдоо керек.

Жалпы маалымат

Биринчиден, кээ бир терминологияны жолдон чыгаралы. Облигация деген эмне? Бул анын ээси (насыя берүүчү) менен аны чыгарган адамдын (карыз алуучу) ортосундагы кредиттик мамилелерди тастыктоо үчүн кызмат кылган карыздык баалуу кагаз. Бул тууралуу орус мыйзамдары эмне дейт? Ал эмиссиялык баалуу кагаз катары облигацияны аныктайт, ал эмитенттен анын ээсинин белгилүү бир мөөнөт ичинде өзүнүн номиналдык наркын жана анын белгилүү бир пайызын алуу укугун камсыз кылат. Облигациялар ээсинин башка мүлктүк укуктарын да карашы мүмкүн болсо да, эгерде бул Россия Федерациясында колдонулуп жаткан мыйзамдарга карама-каршы келбесе. Демек, бул баалуу кагаздар карыз болуп саналатэки негизги компоненти бар күбөлүктөр:

- Белгилүү бир мезгилдин аягында облигациянын ээсине алдыңкы бетинде көрсөтүлгөн сумманы төлөө милдети.

- Номиналдык нарктын пайызы же башка мүлк эквиваленти түрүндөгү белгилүү бир туруктуу кирешени берүү келишими.

Бул касиеттерден улам облигация төмөнкүдөй каралат:

- Эмитенттин вексель.

- Уюмдардын жана жарандардын каражаттарын сактоонун, ошондой эле киреше алуунун формасы.

- Акционердик коомдордон инвестицияны каржылоо булагы.

Өзгөчө көз ирмем

Облигацияларды сатып алуу төмөнкүлөр менен коштолот:

- Инвестор менен эмитенттин ортосунда кредиттик мамилелерди түзүү. Башкача айтканда, облигацияны сатып алган адам чогуу менчик ээси болуп калбайт, болгону кредитордун милдетин аткарат. Жана алынган кирешенин белгилүү бир бөлүгүн талап кыла алат.

- Баалуу кагазды жүгүртүүнүн акыркы мөөнөтү бар. Мөөнөтү бүткөндөн кийин ал өчүрүлөт. Бул процесс баалуу кагазды эмитенттин номиналдык наркы боюнча сатып алууну камтыйт.

- Киреше алууда облигациялар акцияларга караганда артыкчылыкка ээ. Алар боюнча биринчи кезекте пайыздар төлөнөт, андан кийин гана дивиденддер төлөнөт.

- Ишкананы жоюуда облигациянын ээси өзүнүн талаптарын биринчи кезекте канааттандырууга укуктуу. Башкача айтканда, ал акционерлерге салыштырмалуу эң жогорку артыкчылыкка ээ.

- Жана бир аз башкаруу жөнүндө. Акциялар мүлккө укук болуп саналат. Алар укук береталардын ээлери ишкананы башкарууга катышууга. Ал эми облигациялар насыя куралы болуп саналат. Ошондуктан алар андай укук бербейт.

Облигациялардын кандай түрлөрү бар

Алардын сорту абдан чоң. Фирмалар, ал тургай бүтүндөй мамлекеттер ар кандай түрдөгү жана түрдөгү облигацияларды чыгара алышат. Кайсы классификациялык белгинин негизине алынганына жараша ар кандай баалуу кагаздар бөлүнөт. Келгиле, адегенде мүлктү берүү ыкмасынын негизинде кырдаалды карап көрөлү:

- Ипотекалык облигациялар. Физикалык активдер же башка баалуу кагаздар менен камсыздалган.

- Камсыз кылынбаган облигациялар. Депозит талап кылынбайт.

Ошол эле учурда алар тандалган ишмердүүлүк багытына жараша көптөгөн башка түрлөргө бөлүнөт. Ошол эле учурда тобокелдиктерден көз карандылыкты да эске алуу зарыл. Ушунун негизинде облигациялардын айрым түрлөрү да бөлүнөт. Ошондой эле баалуу кагаздардын жүгүртүү мүнөзүн эстен чыгарбоо керек. Бирок келгиле баарын ирети менен сүйлөшөлү.

Ипотекалык облигациялар

Аларды чыгаруу технологиясы ушундай көрүнөт. Уюм бир ипотека берет, ага бардык мүлктөр өткөрүлүп берилет. Ал ишенимдүү компанияда сакталат. Бул учурда мүлктүн бардык наркы облигациялардын белгилүү бир санына бөлүнөт. Аларды жеке жана юридикалык жактар сатып алышат. Траст компания бардык инвесторлордун атынан иштейт жана алардын кызыкчылыктары сакталаарынын кепилдиги болуп саналат. Ал бардык кредиторлордун ишенимдүү адамы катары иштейт. Ал каржы жагын көзөмөлдөйтзарыл болгон учурда инвесторлордун таламдарын коргоо үчүн бардык зарыл чараларды өз убагында көрүү үчүн компаниянын абалы жана анын ишмердүүлүгү, жүгүртүү капиталы, капиталдын абалы жана башка параметрлер. Ишенимдүү компаниянын кызматтары облигацияларды чыгарган уюм тарабынан төлөнөт. Алардын мамилеси келишим (макулдашуу) менен жөнгө салынат, анда бардык шарттар пайда болот. Ипотекалык облигациялар үч түргө бөлүнөт. Жеке көз ирмемдердин өзгөчөлүктөрүнө жараша, алар:

- Биринчи ипотека. Алар ушул убакка чейин уюм тарабынан баалуу кагаздар сунушталбаган учурларда чыгарылат. Өзгөчөлүк - бул физикалык активдер менен реалдуу коопсуздуктун болушу. Бул күрөөгө байланыштуу болгон бардык мүлктү сүрөттөйт. Ага баа берүү үчүн адистер чакырылат. Облигациянын бул түрү биринчи төлөйт.

- Жалпы ипотека. Мүлктүн экинчилик күрөөсү боюнча берилген. Ооба, активдер бир нече маселелер боюнча күрөө катары кызмат кыла алат. Бирок булар 1-пунктта каралгандарга салыштырмалуу экинчи орунда турат. Алар башка кредиторлордун талаптарынан алдыда.

- Баалуу кагаздар менен камсыздалган облигациялар. Бул опция башка финансылык инструменттер менен күрөөнүн болушун болжолдойт. Мисалы, эмитент түзүмүнө таандык башка уюмдун баалуу кагаздары.

Камсыз кылынбаган облигациялар

Алар тике карыздык милдеттенмелер. Бирок эч кандай күрөө каралган эмес. Алардын ээлеринин талаптары башка кредиторлор менен бирдей. Чынында, алардын колдоосукомпаниянын төлөө жөндөмдүүлүгү. Бул учурда эч кандай күрөө берилбесе да, инвесторлор дагы эле корголот. Ошентип, мисалы, практика кеңири таралган, ага ылайык, күрөөгө мүлктү берүүгө тыюу салуу жөнүндө пункт каралган. Ошентип, муктаждыктар пайда болгондо, сиз салынган каражаттарды кайтарып ала турган активдер пайда болот. Бул жалгыз коргоо макаласы болбосо да. Мындай түрдөгү баалуу кагаздардын түрлөрү бар:

- Материалдык активдер менен камсыздалбаган облигациялар. Эмитенттин ак ниети кепилдик катары иштейт.

- Белгилүү киреше үчүн облигациялар. Бул учурда баалуу кагаздар белгилүү бир учурда алынган пайданын эсебинен төлөнөт.

- Инвестициялык долбоор үчүн облигациялар. Бардык түшкөн каражаттар белгилүү бир иштеп чыгууну ишке ашырууга, цех курууга, иш-чараларды кеңейтүүгө, каражаттарды жаңыртууга жумшалат. Долбоордон түшкөн каражат баалуу кагаздарды төлөө үчүн колдонулат.

- Кепилденген облигациялар. Булар күрөө менен камсыз кылынбаганы менен үчүнчү жактар тарабынан кепилденген баалуу кагаздар.

- Өткөрүлгөн же бөлүштүрүлгөн милдеттенмеси бар облигациялар. Бул учурда, милдеттенмелер үчүнчү компанияларга өткөрүлүп берилет же эмитент менен бөлүшүлөт деп түшүнүлөт.

- Камсыздандырылган облигациялар. Алардын күчү - милдеттенмелерди аткарууда белгилүү бир кыйынчылыктарды алдын ала айтуу. Демек, баалуу кагаздар камсыздандыруу компаниясы тарабынан колдоого алынат.

- Керексиз облигациялар. Спекуляция үчүн колдонулган баалуу кагаздар.

Орусча экенин эстен чыгарбоо керекмыйзамдар камсыздалбаган облигацияларды чыгарууга чектөөлөрдү белгилейт.

Киреше алуунун жана жүгүртүүдөгү ар түрдүүлүк

Биз облигациялардын түрлөрүн карап чыгууну улантабыз. Киреше кантип алынаарына жараша бөлүштүрүңүз:

- Купондук облигациялар. Алардын өзгөчөлүктөрү кандай? Бул чыгарылганда купон менен келген баалуу кагаздар. Бул пайыздык ченди жана төлөм күнүн көрсөткөн кесилген купон.

- Арзандатуу облигациялары. Бул пайыздарды төлөбөгөн баалуу кагаздар. Бирок киреше жөнүндө эмне айтууга болот? Пайда ээси облигацияны арзандатуу менен, башкача айтканда номиналдык баадан төмөн баада сатуусунан улам алынат. Бирок кун көрсөтүлгөн баада болот.

- Пайдалык облигациялар. Бул өзгөчө сорт. Бул учурда пайыздык киреше пайда алынган жагдайларда гана төлөнөт. Корпоративдик облигациялар көбүнчө ушул принциптин негизинде түзүлөт.

Ал эми дарылоонун мүнөзү жөнүндө эмне айтууга болот? Ага жараша жөнөкөй жана конвертирленген облигациялар бөлүнөт. Алардын ортосунда кандай айырма бар? Ал мындай:

- Дайыма облигациялар. Бул акцияларга же башка финансылык инструменттерге айландыруу укугу жок чыгарылган баалуу кагаздар.

- Конвертирленген облигациялар. Алар ээсине аларды белгиленген баада жөнөкөй акцияга алмаштырууга укук берет.

Эмитетке жараша түрлөрдүн ар түрдүүлүгү жөнүндө

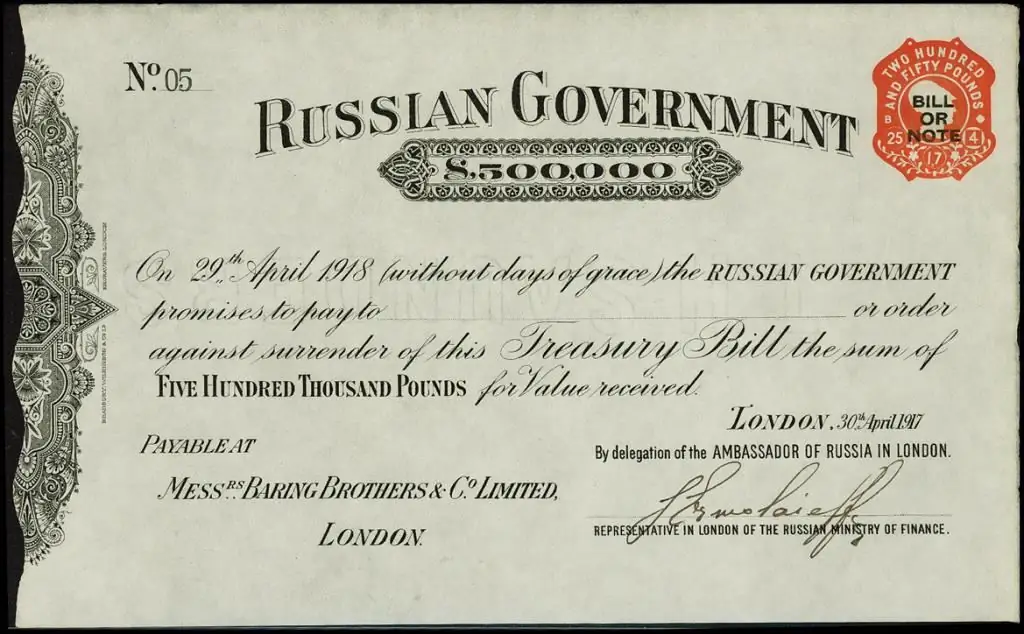

Баалуу кагаздарды ким чыгарганы абдан маанилүү, анткени ушунданбул курал канчалык кооптуу экенине жараша болот. Жалпысынан төрт түрү бар: муниципалдык, мамлекеттик, корпоративдик жана эл аралык. Биринчи баалуу кагаздар жергиликтүү бийлик органдары тарабынан чыгарылат. Мамлекеттик башкаруу өлкөлөрү. Корпоративдик облигациялар - коммерциялык структуралар тарабынан, мисалы, акционердик коом, коом жана ушул сыяктуулар. Ал эми эл аралык баалуу кагаздар бул сырттан чыгарылган баалуу кагаздар.

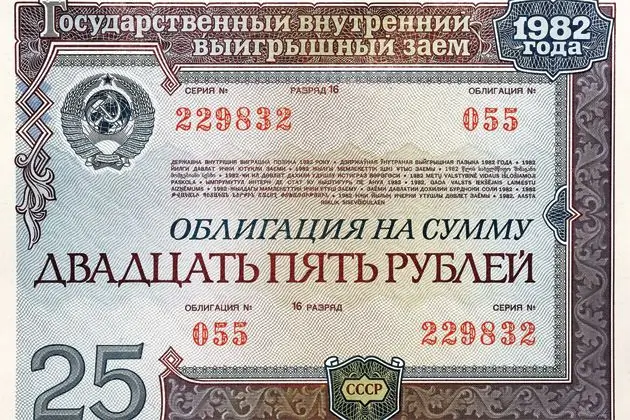

Облигациялар рыногу бул түрлөрдүн бардыгы менен кеңири көрсөтүлөт. Конкреттуу учурлар бар да. Мисалы, мамлекеттик облигациялар тышкы жана ички болушу мүмкүн. Биринчи учурда, алар чет мамлекеттерге, коммерциялык структураларга жана жарандарга багытталган. Ал эми ичкилер уюмдарга жана ичиндеги адамдарга гана багытталган. Мисал катары, өлкө жашап турганда жарандар массалык түрдө сатып алышкан СССРдин облигациялары. Бул каражат бөлүүнүн бир жолу болгон. Ырас, бул ыктыярдуу-милдеттуу негизде ишке ашырылганын айта кетуу керек. Мындан тышкары мамлекеттин калкка болгон карызы бир да жолу төлөнбөй келген. Мундан дашары болса-да, ягны 1971-нжи ве 1982-нжи йылларда СССР-иц облигациялары. Бул иш эски болсо да, келгиле, заманбапраак нерсе жөнүндө сүйлөшөлү.

Мамлекеттик облигациялар жөнүндө

Алар тышкы жана ички болушу мүмкүн. Биринчилери жөнөкөй карапайым адам үчүн анча кызык эмес, бирок экинчилери… Көбүнчө алар жеке адамдар үчүн облигация катары чыгарылат. Алар эки маселени чечүү үчүн иштелип чыккан:

- Бул жерден жана азыр рубль менен акча алуу мүмкүнчүлүктөрү.

- Тапкыла жана/же каршы күрөшинфляциялык процесстер жана карапайым жарандардын аманаттарынын арзандашы.

Баса, баалуу кагаздарды дароо сатып алуу сунушталбайт. Чындыгында, алар көбүнчө кийинчерээк баанын төмөндөшү. Ал эми бул келечекте көбүрөөк акча алууга мүмкүндүк берет. Бирок, эгерде федералдык кредиттик облигацияларды сатып алуу каалоосу бар болсо, анда депозитарийдин кызматтары акы төлөнөрүн унутпашыбыз керек, мындан тышкары дагы эле салыктар бар. Баалуу кагаздарды сатып алууда бул факторлордун бардыгын эске алуу зарыл. Жалпысынан облигацияларды сатып алуу эмитенттен кийин дароо жүргүзүлүшү мүмкүн. Же кимдир бирөө кризистик окуялардын жана санкциялардын фонунда нервин жоготуп, ал өзүнүн баалуу кагаздарын базардан алда канча арзан сатмайынча күтө аласыз. Бирок бул ишке ашпай калышы мүмкүн, анан акчаңызды салуудан пайда алып келбейт. федералдык кредиттик облигациялар өтө кооптуу эмес болсо да, алар менен бүтүмдөр толугу менен каалаган эмес, натыйжаларга алып келиши мүмкүн. Инфляциянын капыстан өсүшү сыяктуу мүмкүн болгон ар кандай көйгөйлөрдү да эстен чыгарбашыбыз керек.

Баалуу кагаздар менен соодалашуу керек

Айкын эмес, бирок сизге орун керек - бул облигациялар рыногу. Ал жакка кантип жетүү керек, бул такыр башка суроо. Бул бир нече жол менен жасоого болот. Сиз дөңгөлөктү кайра ойлоп таап, далилденген жолду ээрчүүнүн жана банк облигацияларын сатып алуунун кереги жок. Кайда? Ооба, ошол эле каржы институттарынан жана сатып алуу! Бактыга жараша, баштапкы баасы он миң рублден башталат. Эгерде валютаны инвестициялоо каалоосу болсо, анда бул вариант боюнча сунуш бар. Демек, облигацияларды сатып алуу элита үчүн эмес.

КачанЭгер сизде жок дегенде бир нече миллион рубль болсо, анда мамлекеттик облигациялар жөнүндө ойлоно баштасаңыз болот. Эмне үчүн бул учурда гана? Эгерде сиз ички кредиттин мамлекеттик облигацияларына көңүл бурсаңыз, анда аларды сактоо абдан кымбат экенин билишиңиз керек. Аларды сатып алуу жана сактоо үчүн белгиленген төлөмдү талап кылган депозитарийлер колдонулат. Ал эми баалуу кагаздардан пайда көрүү үчүн алардын жетиштүү экенине ынануу керек. Анткени үзгүлтүксүз иштөө кирешеге караганда жоготуу. Альтернатива катары сиз ишенимдүү башкаруу принцибинде курулган ар кандай үлүштүк фонддорду, хедждерди жана башка ушул сыяктуу инвестициялык фонддорду карап чыга аласыз. Эгерде бул өткөн этап болсо, анда квалификациялуу инвестордун статусу жөнүндө ойлонуу керек. Бул сизге толук күч менен кайрылууга мүмкүндүк берет.

Убакыт жөнүндө

Жана бир абдан маанилүү жагдай айтылган жок. Тактап айтканда, облигациялардын мөөнөтү кандай. Бул жерде бир нече кызыктуу жагдайлар бар, бирок биз эң кеңири таралган варианттарга токтолобуз:

- Кыска мөөнөттүү облигациялар. Алардын төлөө мөөнөтү беш жылга чейин.

- Орто мөөнөттүү облигациялар. Алардын төлөө мөөнөтү беш жылдан он жылга чейин.

- Узак мөөнөттүү облигациялар. Алардын төлөө мөөнөтү он жылдан отуз жылга чейин.

Адатта, мөөнөт канчалык узак болсо, пайыз ошончолук жогору болот. Баары болду. Иштериңизге ийгилик.